Alza en precios internacionales de materias primas

Boletín 51

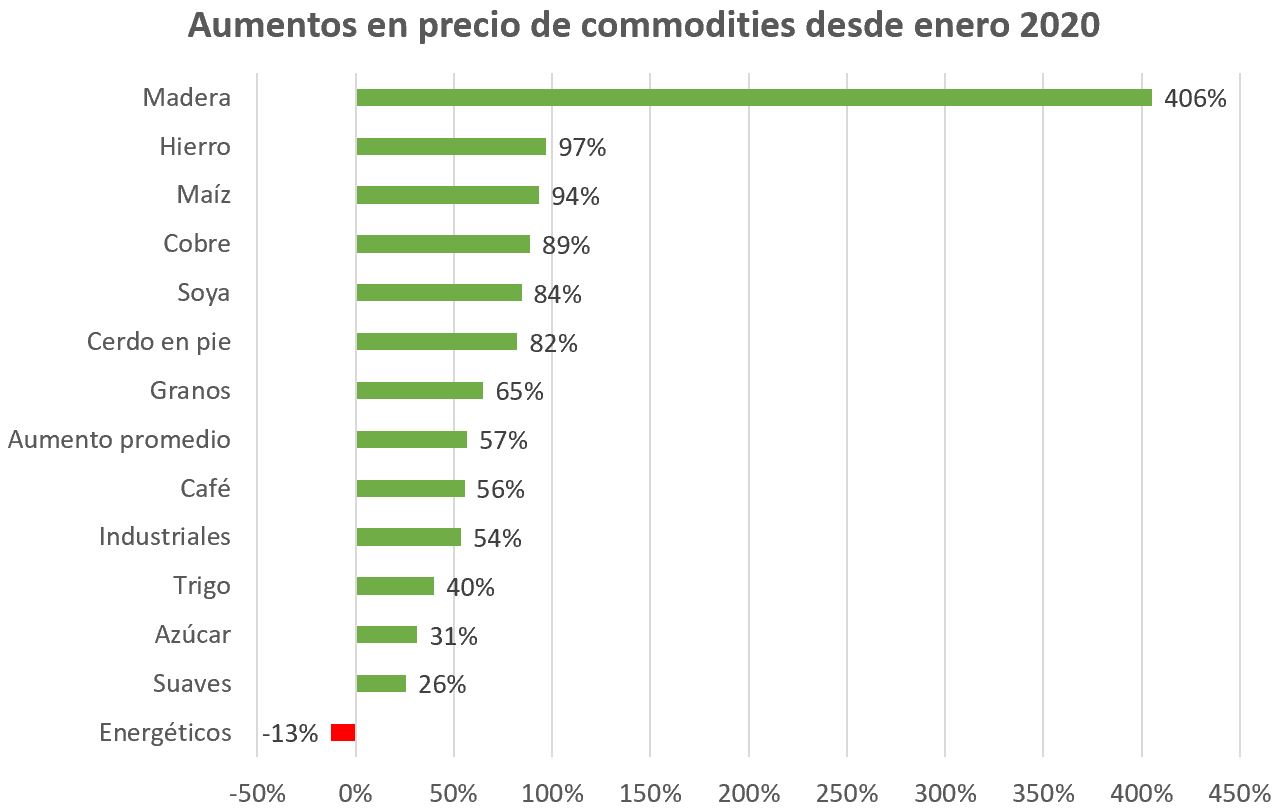

Con el COVID-19 y los estragos económicos que causó al inicio de la pandemia a nivel mundial, el precio de la mayoría de commodities experimentaron de las caídas más fuertes experimentadas en los últimos años. La contracción en la demanda mundial causó una caída en los precios muy fuerte que, si bien comenzó a recuperarse durante el resto del 2020, fue una recuperación muy lenta para la mayoría de los productos. Sin embargo, durante las últimas semanas del año y el inicio del 2021, esa recuperación se aceleró . Alcanzó rápidamente no solo sus niveles pre pandemia, sino que registó incluso precios máximos de los últimos tres a cinco años. De hecho, productos puntuales como la madera, registran aumentos de más de 400% y otros como el hierro, el maíz, el cobre y la soya, con incrementos cercanos a 100%.

Aunque en boletines anteriores hemos mencionado varias causas a las que pueden ser atribuibles los aumentos en los precios de estas materias primas, el hecho que aún en estos momentos continúen registrando alzas, se debe a los efectos que la política monetaria de los Estados Unidos está teniendo en los mercados mundiales.

Desde el inicio de la pandemia, la Reserva Federal de los Estados Unidos ha aumentado el dinero en circulación a una velocidad de más de 70%, algo nunca antes visto en la historia de este país. Esto ha permitido financiar algunos programas de política fiscal vía impresión monetaria, lo cual ha llevado a que los inversionistas tengan cierta incertidumbre sobre el Dólar y hayan diversificado sus inversiones, optando por inversiones en materias primas.

El mayor problema respecto a este tema es su consecuencia última: inflación.

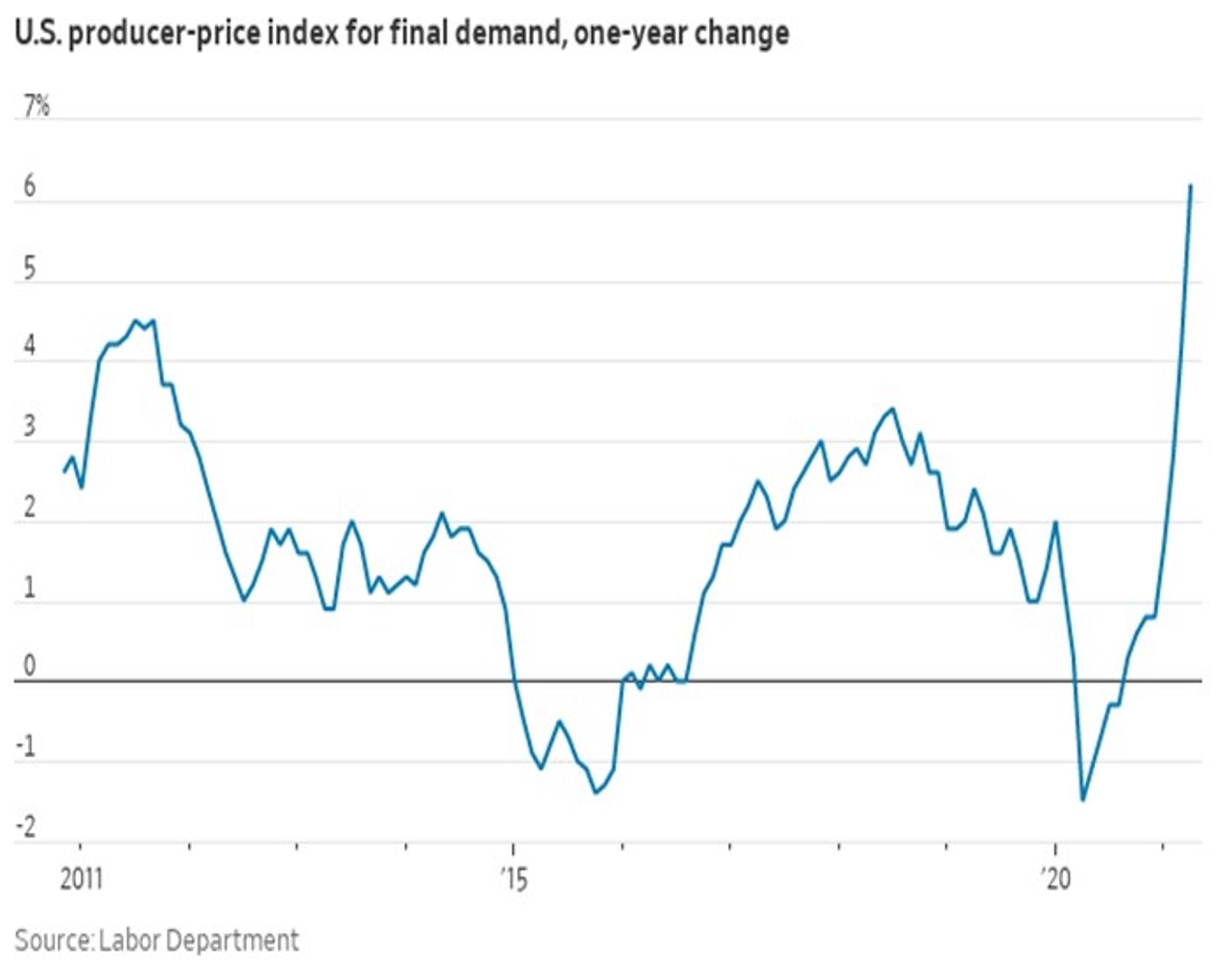

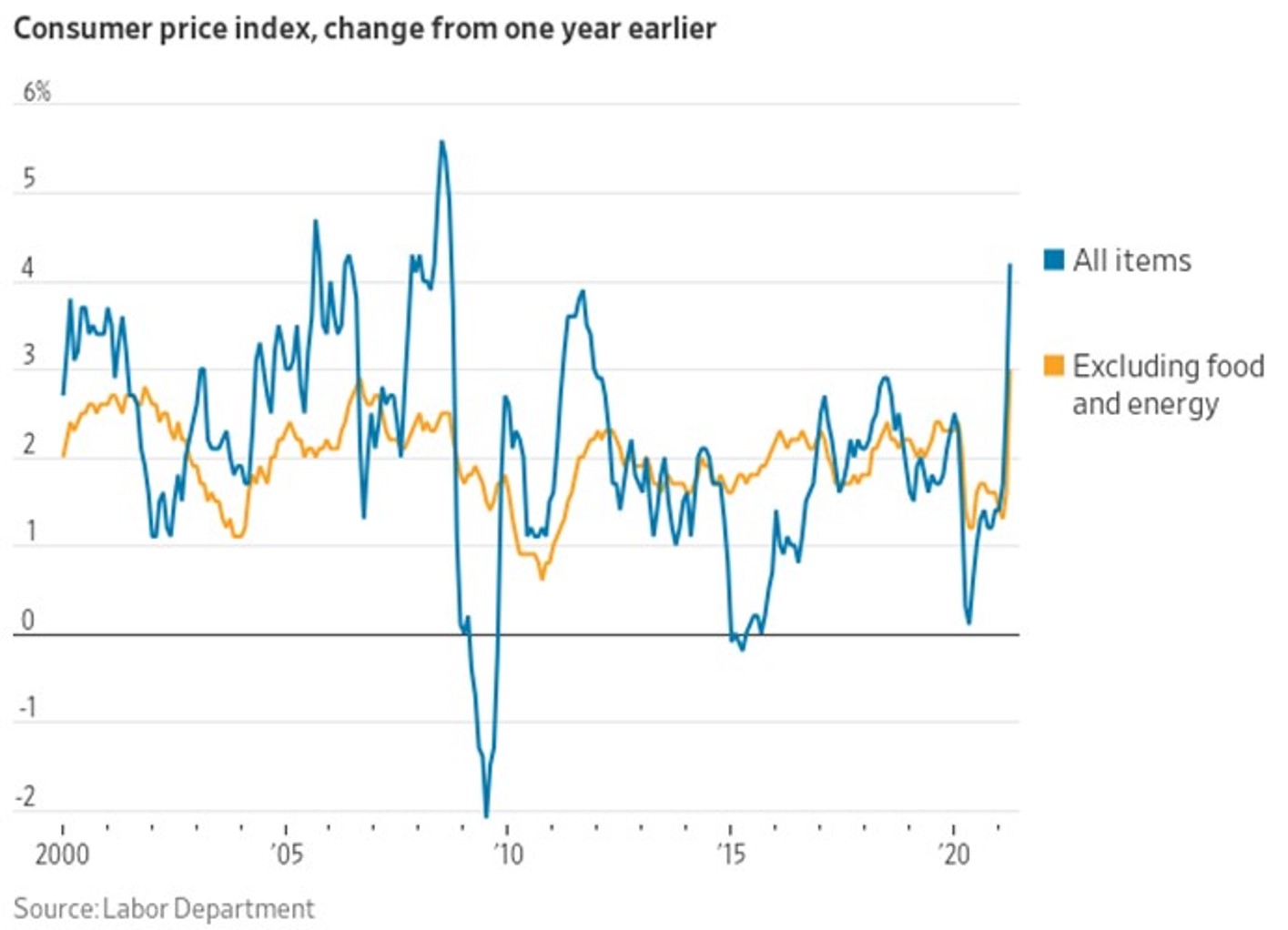

De momento, este aumento se ha quedado del lado del productor (con el Índice de Precios al Productor en Estados Unidos aumentando 6.2%, valor no registrado en los últimos 10 años), pero eventualmente será reflejado en los precios al consumidor. Dado que el efecto es generalizado tanto en commodities agrícolas, industriales e incluso ya se observa en commodities energéticos (con el precio del petróleo alrededor de US$70 por barril, el precio más alto desde 2018), el efecto se espera que sea generalizado en una amplia gama de bienes y servicios. Esto tendrá un efecto muy fuerte en el poder adquisitivo de las familias, especialmente en las familias urbanas y de clase media-baja.

Fuentes:

Central American Business Intelligence (CABI) en base a datos de Bloomberg, TradeStation y el Departamento de Trabajo de los Estados Unidos.

¿Qué expectativas hay para los precios internacionales de productos agrícolas para 2021-2022?

Los mercados internacionales han visto como el precio de la mayoría de las materias primas han estado en constante aumento durante la mayor parte del año. Ante estos aumentos, la pregunta que queda por resolver es: ¿Qué tan sostenibles son estos aumentos en el mediano/largo plazo?

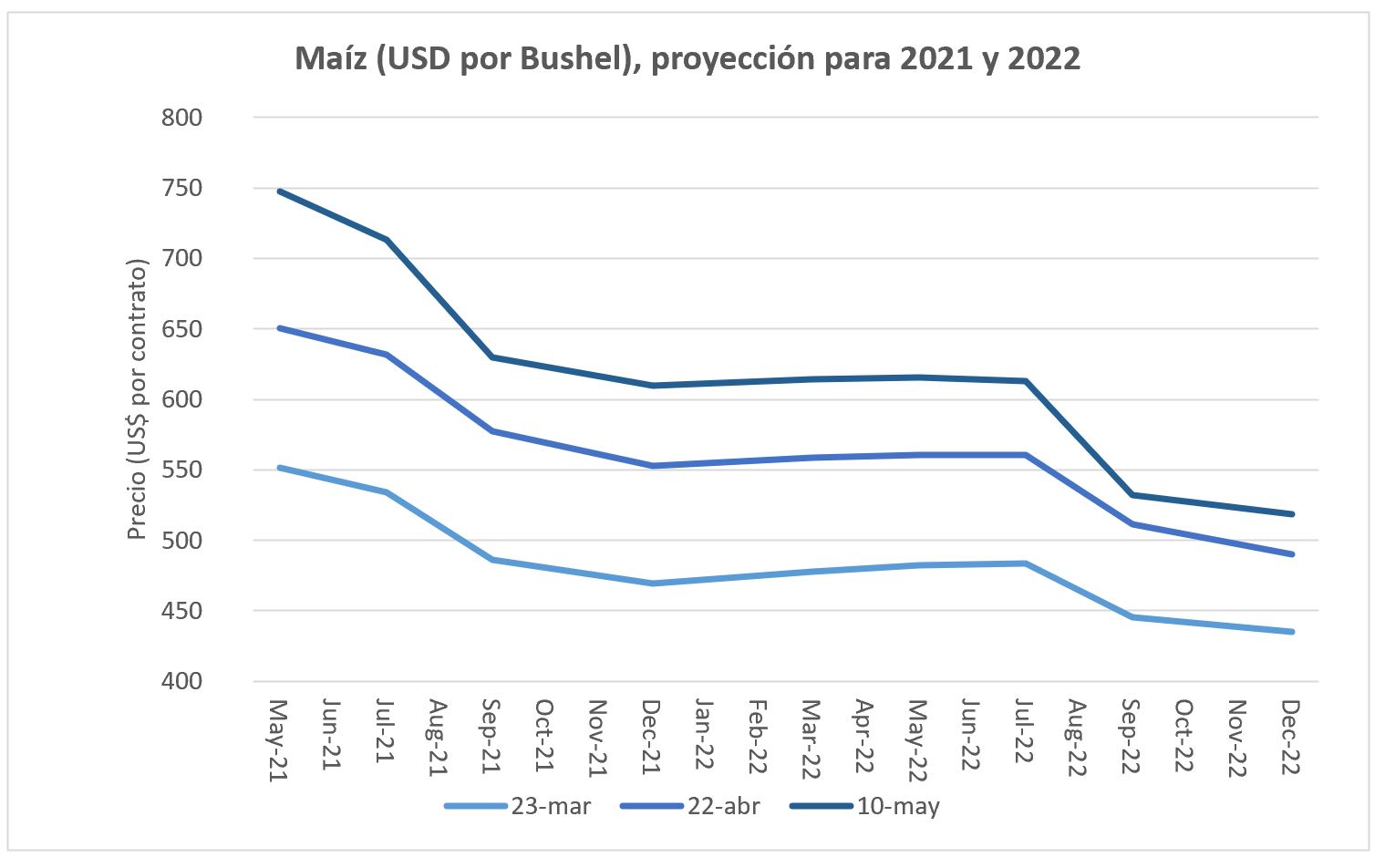

De inicio, los mismos mercados nos daban la respuesta. Se proyectaba que los precios continuarán en aumento en el corto plazo, pero comenzando a normalizarse y disminuir durante los últimos meses de 2021 y todo el 2022. De hecho, para precios como el del maíz, el mercado proyectaba una caída del 21% en su precio durante el resto de 2021 y 2022. Caso similar se observaba para el resto de las materias primas que han enfrentado fuertes aumentos en el año.

Sin embargo, en las últimas semanas se ha observado que los mercados han modificado sus expectativas y, si bien se continúa proyectando que los precios disminuirán durante el resto del año y especialmente en 2022, los precios esperados incluso para 2022 son superiores a los que se proyectaban solamente tres meses atrás. Regresando nuevamente al maíz como ejemplo, el mercado proyecta que para diciembre 2022, el precio de este commodity se ubique por debajo de su precio actual, pero hasta 20% por encima del precio que se proyectaba hace tan solo tres meses. Sin duda, las expectativas de los inversionistas han cambiado y se están reflejando no solo en este precio, sino que en el precio de una amplia gama de commodities.

De hecho, hay commodities como el café, sobre el cual el precio que se proyecta a futuro es incluso superior al precio observado actualmente. A diciembre 2022, el mercado proyecta que el precio aumentará hasta 13%, lo cual beneficiará a la economía guatemalteca al ser uno de los 10 principales países productores y exportadores de este commodity. Además, esto también se refleja en la expectativa que existe de los mercados en torno a la evolución de los precios de bienes agrícolas (así como industriales y otros), en el corto y mediano plazo.

Fuentes:

Central American Business Intelligence (CABI) en base a datos de Bloomberg, TradeStation y Barchart.

¿Cómo ha sido el desempeño del sector agrícola en 2021?

Luego de transcurrida la mayor parte del primer semestre del año, vale la pena hacer una evaluación y revisión del desempeño del sector agrícola, luego de un año de reactivación económica y la recesión de 2020 causada por la pandemia del COVID-19.

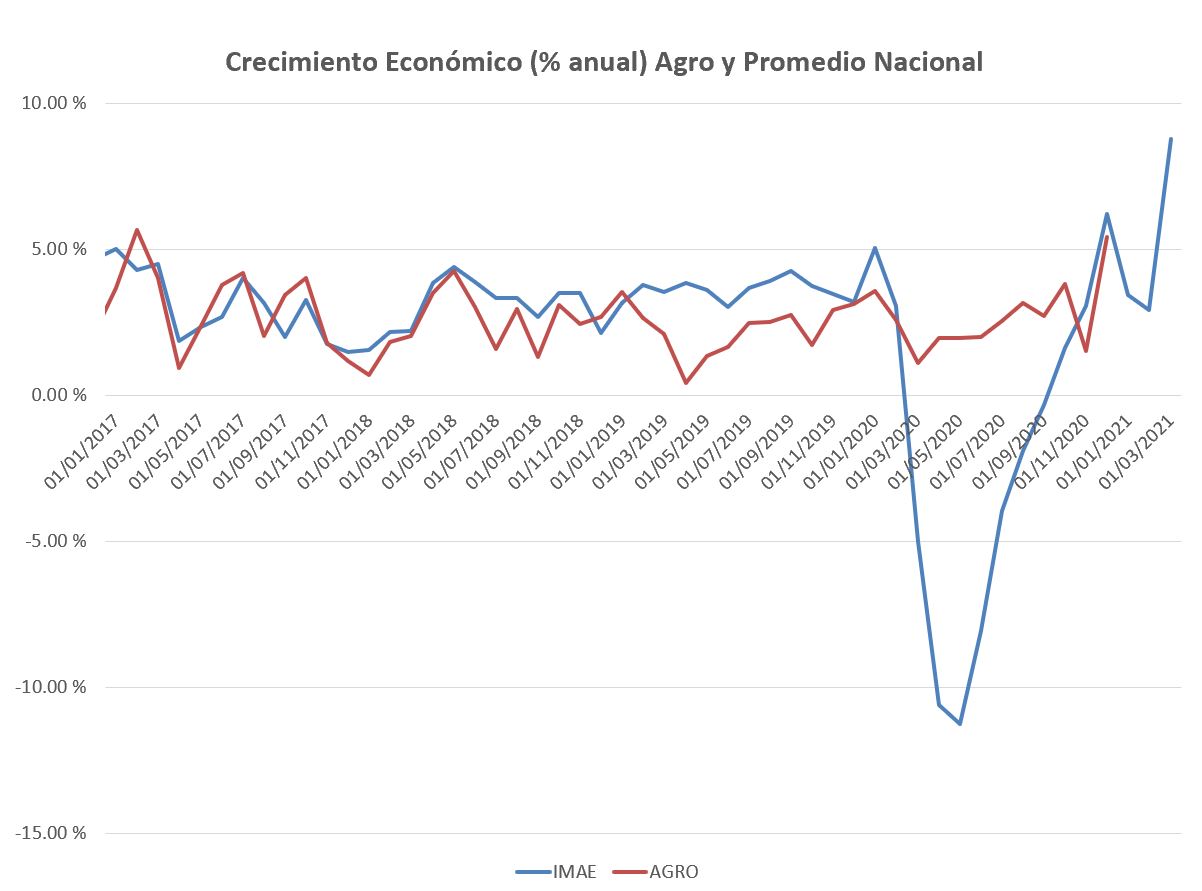

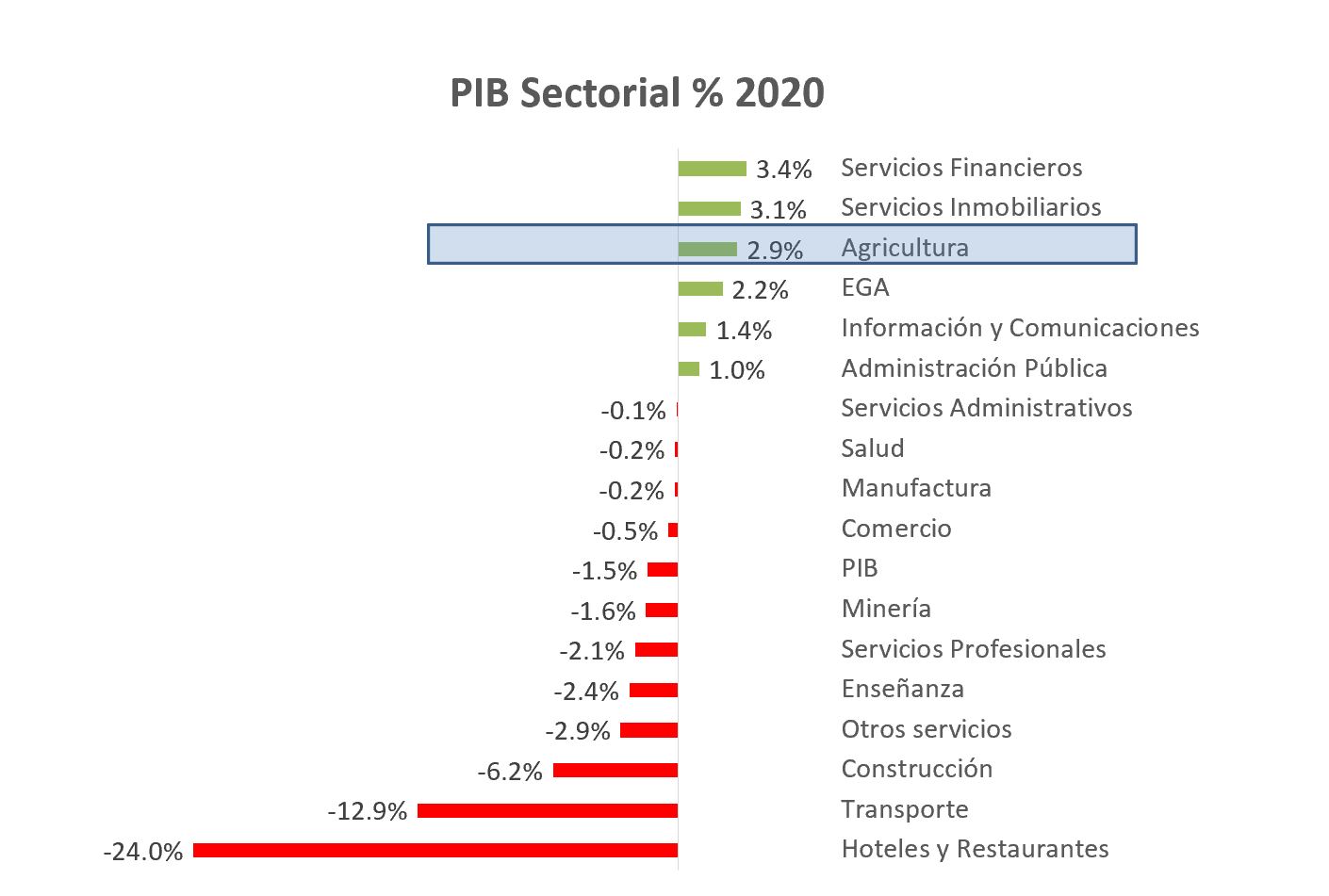

Es importante recordar que el sector agrícola, que representa hasta 11% de la economía guatemalteca, fue de los pocos sectores que reflejaron un desempeño positivo durante el año 2020.

Mientras el Producto Interno Bruto del país se deterioraba y sufría el impacto negativo más fuerte en cuarenta años, el sector agrícola reflejaba crecimientos importantes. Esto solamente fue interrumpido en el mes de noviembre, por los efectos de las tormentas ETA e IOTA. Al final del año el país reflejaba una contracción de -1.5% en su PIB, no obstante, el sector agro terminó con un crecimiento de 2.9%, uno de los más dinámicos de toda la economía nacional.

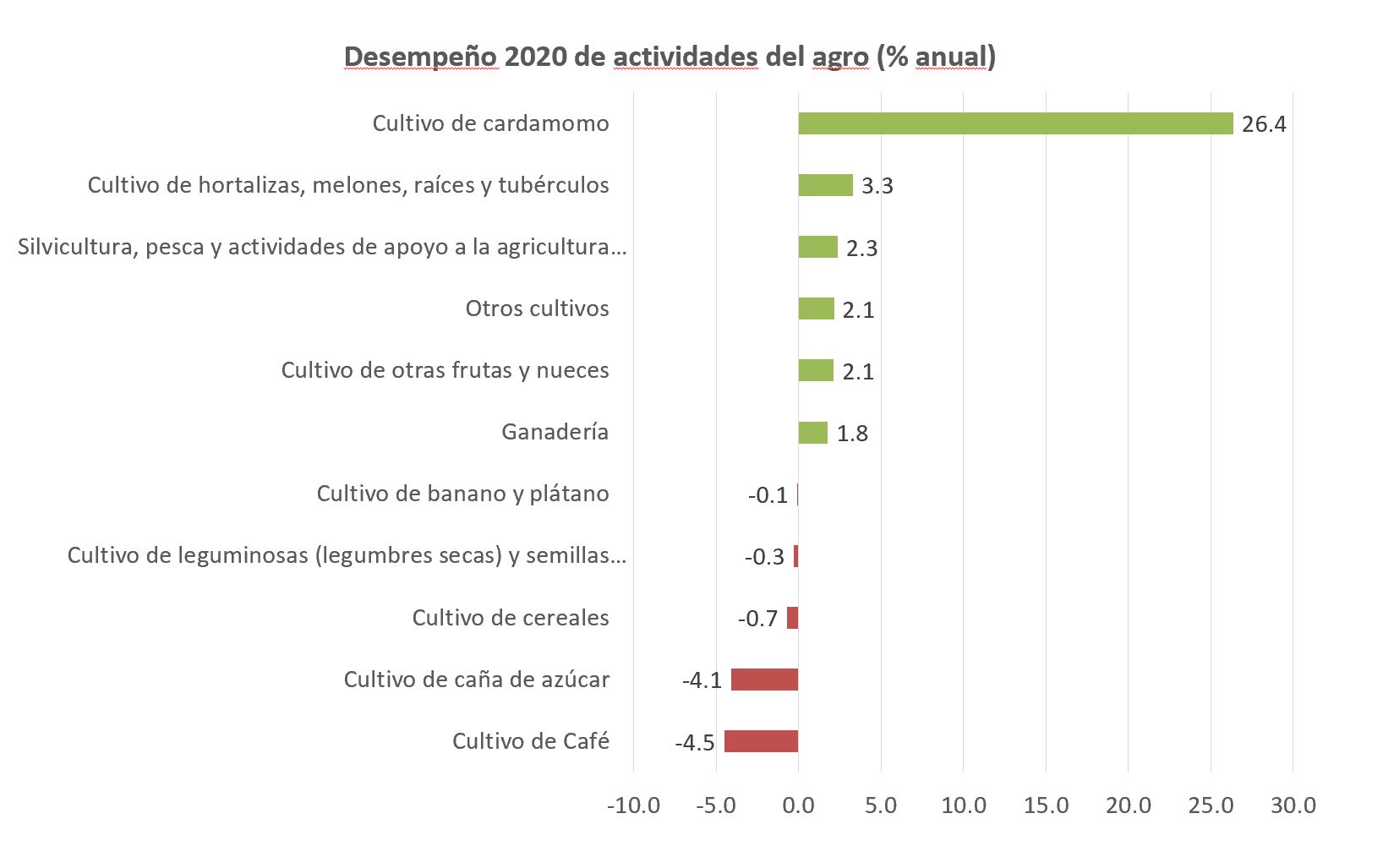

Aunque el sector agrícola en su conjunto tuvo este desempeño, si vale la pena destacar que dentro del sector, algunas actividades puntuales tuvieron un desempeño más destacado que otros. El cultivo de cardamomo tuvo un crecimiento de más de 26%, resultado de la alta demanda de este producto en los mercados internacionales. Por otro lado, con crecimientos más moderados pero que también mostraron crecimientos importantes, se encontraron las hortalizas, la silvicultura y pesca, así como el cultivo de frutas y nueces. Por el contrario, cultivos de exportación dependientes de los precios en los mercados internacionales, como el café y el azúcar, tuvieron los decrecimientos más marcados. Esto debido a que la mayor parte del año los precios estuvieron a la baja por el COVID-19. Aunado a ello, la baja demanda local de estos productos principalmente en restaurantes y cafeterías, provocó una fuerte caída en estas actividades puntuales.

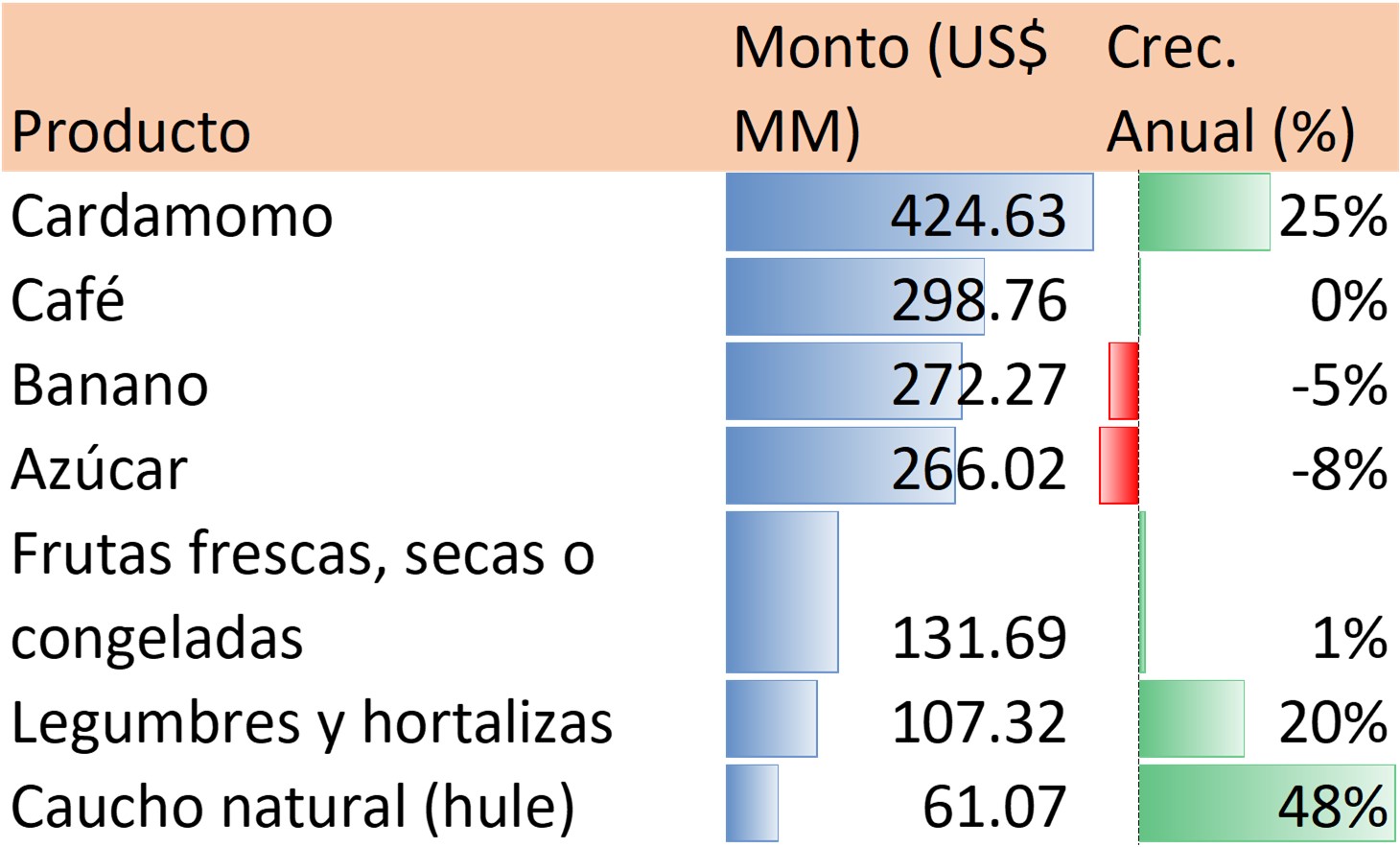

En este 2021, el desempeño continúa siendo positivo. El sector continúa con fuertes índices de crecimiento, muy similares a los reflejados en 2020. De hecho, el pago de impuestos del sector agro en este 2021 crece a ritmos incluso superiores que en 2020, reflejando mayores niveles de ventas en los primeros meses de este año. De igual forma, el desempeño de las exportaciones agrícolas ha sido bastante positivo, con el cardamomo afianzándose como el segundo principal producto de exportación del país y creciendo a un ritmo de 25% respecto a lo exportado en 2020. Asimismo, se han presentado crecimientos importantes en las exportaciones de legumbres y hortalizas (20%) y caucho natural (48%). Aunque las exportaciones de café (0% de crecimiento) y azúcar (-8%) han mostrado un panorama difícil en los primeros meses del año, es de esperarse que la tendencia se revierta en los siguientes meses con la mejora en los precios internacionales.

Todos estos indicadores llevan a esperar que el sector agro muestre un desempeño positivo en 2021, con crecimientos similares all 2020 (alrededor de 2.5%, según lo proyectado por el Banco de Guatemala) y con proyecciones de mejora para actividades puntuales de exportación como el café y el azúcar. No obstante, también con riesgos negativos principalmente por la inflación y el aumento de precios en algunos bienes agrícolas, de ganadería y agroindustriales, que puedan provocar una importante caída en su demanda.